80 : 25 - még egyszer

1. Többen védelmükbe veszik a bankokat, mondván, hogy nem a devizahitelezés, hanem a gazdaság legyengült állapota kergette az országot a Valutaalap karjaiba. Persze a társadalomtudományok eszközei - a természettudományoktól eltérően - gyakran elégtelenek az ok-okozati összefüggések bizonyításához. De azért az alábbiakat kétségkívül megállapíthatjuk:

- A válság kirobbanásakor a magyar bankok hitelállománya betétállományuk 147 százaléka volt. Általánosan elfogadott prudenciális irányelv, hogy a hitelállomány ne haladja meg a betétállomány háromnegyedét. Az itteni bankok tehát kétszer annyit hiteleztek, mint amennyit betétállományuk indokolt (az izlandiak kb. kilencszer annyit). A különbözethez szükséges forrás javát a devizapiacokon, illetve anyabankjuktól szerezték be. Amikor a válság kitört, kiderült, hogy nem képesek a hitelállomány finanszírozásához szükséges forrást biztosítani, így órákon belül fizetésképtelenné válhatnak.

- A bankok devizahitel-állománya a válság kitörésekor összes hiteleik negyedét-harmadát képezte, miközben a bankok tőkéje forintban volt és van. Ez azt jelenti, hogy 20 százalékos forintleértékelés esetében a magyar bankrendszer egészének tőkeellátottsága elégtelen. Márpedig a forint (lásd alább) túlértékelt.

- Az exportőrök működéséhez nem szükséges a devizahitel. Árfolyamkitettségüket megbízhatóan fedezhetik ún. forwardokkal.

- Tévedés (vö. Reszegi László: Válságunk tere, 2008. december 9.), hogy rajtunk kívül "Kelet-Európában kialakult egy rés a devizahitelek kamatszintje és a helyi valutában felvett hitelek között". A devizahitelek elburjánzása a visegrádi országok között csak nálunk tapasztalható.

- A jegybankról szóló törvény két feladatkört ró az MNB-re. Az első az árstabilitás, a másik a pénzügyi rendszer stabilitásának megőrzése. A devizahitelezés korlátlan engedélyezése az elsővel nagyrészt, a másodikkal teljes egészében szemben áll.

- Ha nem a bankok, hanem az állam állapota okozta a válságot, miért az állam garanciája mentette meg a bankokat az összeomlástól - és nem fordítva? Ha a válság a kormány vélt vagy valós hibáinak a következménye, miért most és nem akkor tört ki, amikor azokra fény derült az őszödi beszédet követően?

2. Igazuk van azoknak, akik szerint a forint leértékelése az importárak megugrását okozná, bár a jelenlegi deflációs helyzetben valószínűleg csak szerényebb mértékben. De ez még nem hozza magával feltétlenül az infláció emelkedését. Ezzel az egyszeri árnövekedéssel szemben az azt visszafojtó magas kamat végeláthatatlanul terheli a nemzetgazdaságot, hátrányba szorítja az importtal versenyzőket stb. Egy olyan monetáris politika, amely kizárólag az import árszintjének visszafojtásával akarja leküzdeni az inflációt, s teljesen szabad teret ad a hitelállomány növekedésének, amit az ellenőrzésén kívül álló forrásból finanszíroz, szükségképpen sikertelen (hiszen a hitelállomány hatékony kezelése nélkül nincs inflációellenes politika), másrészt példátlan is a mai világban. Ha a reálkamat kb. a többi visegrádi országban érvényes szinten lenne, azaz 7 százalék helyett 0,5-1,25 százalék körül, az árfolyam arányosan a 300 Ft körüli szintre gyengülne. Bár a pontos számítás valóban nem lehetséges, a pénz- és kötvénypiacok hozamainak elemzéséből ezt az értéket kapják az intézményes befektetők. Kérdés, hogy a kockázati felár mennyire a piac követelménye, és mennyire az MNB rendszeresen túlzottan borúlátónak bizonyuló értékelésének a következménye. A kockázati felár semmi esetre sem igazolja a 7 százalékos reálkamatot. A magas reálkamat sajnos beépült a piaci várakozásokba, de ez nem azonos a kockázati felár fogalmával. Egyébként a forint egyensúlyi árfolyamát maga az MNB határozta meg 2003-ban, amikor az intervenciós sáv közepét 283 Ft-ban jelölte meg, de aztán az inflációs veszélyre hivatkozva az MNB - és nem a kötvénypiacok - a hozam növelésével az árfolyamot a sáv erős oldalára terelte. Azóta gazdaságunk relatív helyzete romlott.

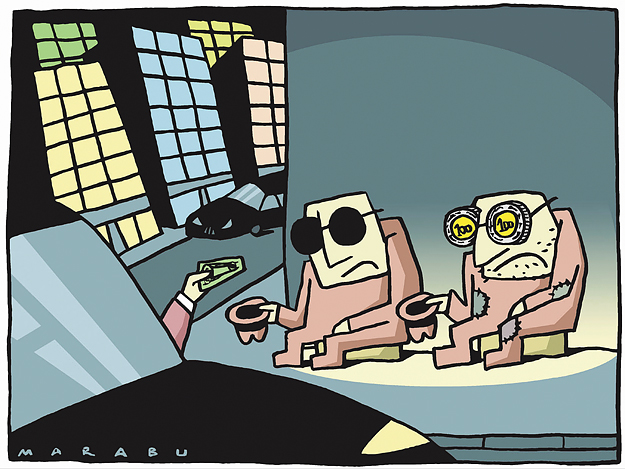

3. Reszegi László pontosan idézi, de félreérti szavaimat. Nem azt állítom, hogy az állam jobb bankár lenne, mint a bankárok, még ha el is gondolkodtat a tény, hogy bankjaink egyike sem tudna életben maradni az állam korlátlan betétgaranciája, illetve a Valutaalap azt alátámasztó hitelkerete nélkül. Én nem a bankok, hanem a bankrendszer fölötti ellenőrzésről írtam, arról, hogy az állam kötelessége megállapítani és biztosítani a rendszer egészét védő feltételeket, s meghatározni azok viszonyát a nemzetgazdasághoz. És persze arról is írtam, hogy milyen veszélyekkel jár a magyar gazdaság fokozott függősége a külföldi tőkétől. Az állam nem engedheti meg, hogy a bankok olyan hiteleket folyósítsanak, amelyek finanszírozásához nincs meg a biztos forrás, nem engedheti meg a korlátlan mérleg- és devizamismatcheket, de azt sem, hogy a bank az ügyfeleit olyan kockázatoknak tegye ki, amelyeket az ügyfél nem tud felfogni, kezelni. Mindezért a magyar törvények szerint nem a kormány, hanem a PSZÁF és az MNB felel. Baj van a magyar bankrendszerrel, és baj van a magyar monetáris politikával még akkor is, ha kényelmesebb szemet hunyni és úgy tenni, mint ha minden bajunk forrása a politika lenne. A Horváthék, a jenhitel és a világválság c. cikk (Ungár Tamás, 2008. december 27.) egy konkrét eset kapcsán rávilágít erre a problémára. Az OTP belevitte a Horváth házaspárt egy jenhitelbe, amely a jen felértékelődése és a hazai ingatlanárak csökkenése következtében a házaspárt vagyonuk teljes elvesztésével fenyegeti. Persze lehet a politikát, a kormányt hibáztatni egy olyan monetáris politikáért és pénzügyi rendszerért, amely ezt lehetővé teszi, lehet azt mondani, hogy a politika nem alkotta meg a megfelelő törvényeket, nem hozta meg a szükséges intézkedéseket. De én ennél súlyosabb váddal élek: a monetáris politika és a bankrendszer nem szolgálja a társadalom és a nemzet érdekeit. Egyrészt azért, mert nem rendelkezik az ehhez szükséges szakmai felkészültséggel, másrészt pedig azért, mert elsősorban a külföldi tőke szolgálatában áll, ellenez minden olyan szabályozást és monetáris politikát, amely ellentétes annak érdekével. De akár így, akár úgy, a Horváth családok - a magyar társadalom - kiszolgáltatottsága elfogadhatatlan. Annak a bankrendszernek, amely ilyen eredményt produkál, nincs létjogosultsága.

Szembe kellene néznünk azzal a kedvezőtlen ténnyel, hogy a magyar bankrendszer 80 százaléka külföldi tulajdonban van. A rendszer nem a magyar nemzetgazdaság, hanem az anyabankok érdekei szerint működik. Ha az anyabank többletlikviditással küszködik, ide küldi a többletet, hogy leánybankja abból boldognak-boldogtalannak hitelezzen, ha pedig likviditási gondokkal küszködik, ha mérlege főöszszegét csökkentenie kell, beszüntetteti a hitelezést, kiszívja innen a likviditást, majd arra kényszeríti a magyar államot, hogy garantálja a betéteket, mert ő nem képes rá... A kormány mozgástere nem kicsi, mert akármikor megvonhatja a betétgaranciát azoktól a bankoktól, amelyek most az anyabank utasítására csökkentik hitelállományukat a magyar közép- és kisvállalatok rovására. De az állam ezt nem teszi. Azzal, hogy engedélyezte az itteni bankok fiókká való átalakítását, súlyosan rontott a helyzeten, még könnyebbé tette a tőke és a likviditás kivonását.

S igen, ha másképp nem megy, ha a rendszer egyik vagy másik szereplője vagy a rendszer egésze nem képes a zökkenőmentes működést biztosítani, az állam kötelessége - mint ahogy Lázár György a svéd tapasztalatot idézve leírta (Ki nem mondott érdekek, 2008. december 17.) - beavatkozni, s ha kell, az egész rendszert államosítani. Mert ha a bankrendszer összeomlik, az állam is összeomlik.

Róna Péter, közgazdász