Jegybanki trilemma

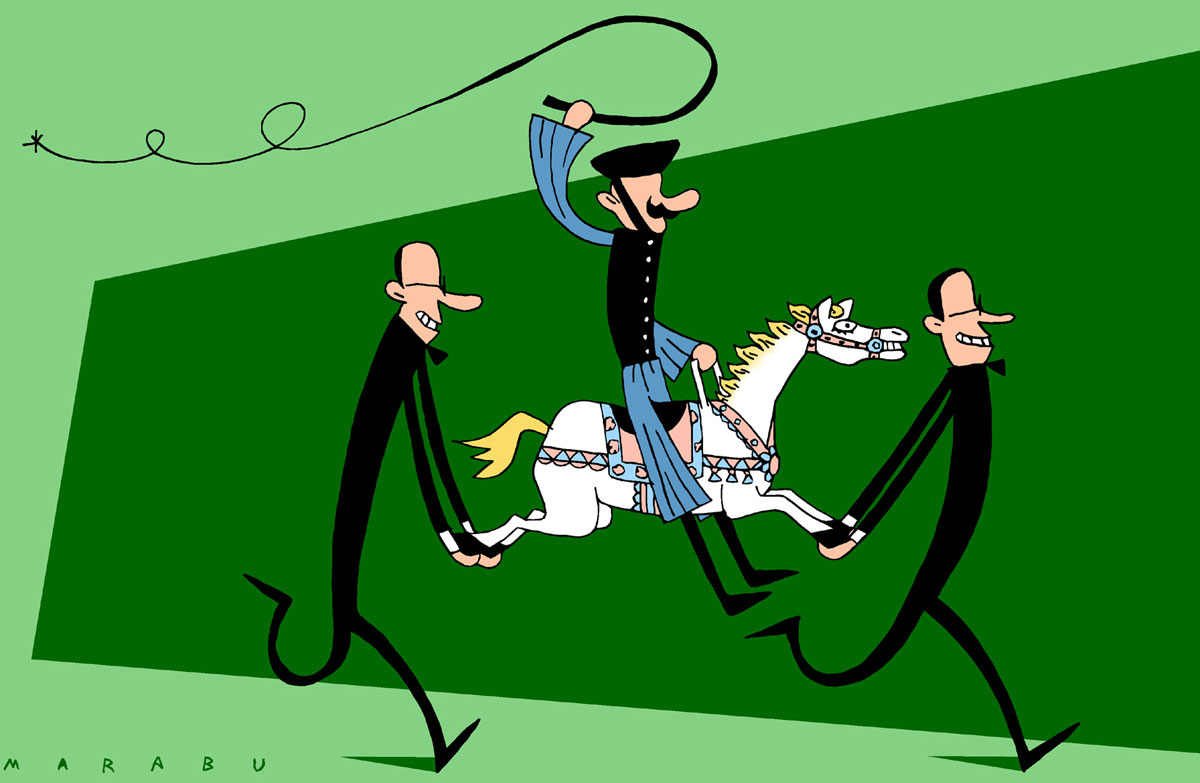

Egyszerűen szólva: aki kamatot mond, az árfolyamot is mond. A Bokros–Surányi-csomag részeként 1995 és 2001 között egy előre bejelentett csúszó leértékelés hozzájárult a sikeres stabilizációhoz, de idővel mintegy előre kódolta a hivatalos inflációs várakozásokat. A forint teljes konvertibilitása azután egy igen széles sávban biztosított ingadozást az árfolyam mozgásának, anélkül, hogy a kormányzatnak hivatalosan közbe kellene lépnie. Maradt a jegybanki kamatpolitika, mint az árfolyam finomszabályozásának az eszköze. Az Orbán-kormány által delegált, 2001-ben hivatalba lépett jegybankelnök az infláció elleni harc eszközének a forint erősítését választotta. Az erős forint az importárak begyűrűzésének tompítása révén valóban fékezi az inflációs nyomást a gazdaságban. Az erős forintot pedig egekbe szökő kamatszinttel sikerült fenntartani, ami a külföldi pénzügyi befektetőket az immár nyitottá vált magyar államkötvénypiacra képes volt becsábítani és tekintélyes keresletet gerjesztett a forint iránt. Így esett, hogy az infláció és a kamatszint között óriásira nyílt az olló. 2002-ben 8,5 százalékos alapkamat 4,8 százalékos éves átlagos inflációval, 2003 végén pedig 4,7 százalékos éves infláció 12,5 százalékos alapkamattal párosult. Ekkor szabadult el a pokol a magyar devizapiacon. Előbb, 2002–2003 fordulóján a külföldi befektetők nem hittek a szemüknek a magas kamatok láttán, amit az MNB a piaci lehetőségek határáig erősödő forint ellenére sem csökkentett, majd 2003 végén ugyanezek a forint leértékelésével zsarolva provokálták ki a kamatemelést. Ezek az események jószerével felszámolták a magyar monetáris politika kiszámíthatóságával kapcsolatos bizalmat. Ettől kezdve a külföldi tőkepiaci befektetők úgy cicáztak a jegybanki kamat- és árfolyam-politikával, ami a térségünkben példa nélkül álló volt. Voltak egyensúlygondok szomszédainknál is, de ilyen méretű kiszolgáltatottság a külföldi tőkemozgásoknak és ilyen devizapiaci viharok sehol sem volt tapasztalhatók.

A magas kamatszint csak tovább rontotta a költségvetés amúgy is kritikus egyensúlyhiányát az adósságfinanszírozás költségei miatt, nem beszélve a vállalati szféra hitelezésének terheiről. Ez utóbbiak a lakossággal és az őket készséggel kiszolgáló bankrendszerrel karöltve rövid úton átvágták e gordiuszi csomót: a forint kiszorult a hitelezésből és a magánszektor – racionálisan – az alacsonyabb kamatozású devizahitelekben adósodott el. A jegybanki algoritmus biztonságot jelentett arra, hogy nagyobb árfolyamkilengések úgysem lesznek: hiszen minden ilyen piaci mozgásra forint-kamatemelés volt az MNB automatikus reakciója. S az árfolyam szépen visszarendeződött a korábbi szintekre. A globális pénzügyi válság ennek az idilli állapotnak vetett véget. A lakosság és az önkormányzatok mai, megoldhatatlannak látszó adósságválságának ősbűne nem a mohó kereskedelmi bankoknál, hanem ebben a felértékelő kamatpolitikában keresendő.

A magas kamatokkal elért forintfelértékelődés nemcsak azzal járt, hogy nemzeti fizetőeszközünk, a forint kiszorult a saját hitelpiacáról, hanem mélyen ható rombolást végzett a reálgazdaságban is. Az olcsóvá vált import sorra döntött be hazai termelőket, egész iparágakat, munkahelyeket. A hazai munkaerő megdrágult a külföldi bérszintekkel szemben.

Az ország folyamatosan veszítette el nemzetközi versenyképességét. Az olcsó import a magyar exportőrök zsebéből húzta ki külföldi bevételeik egy részét, amikor azok forintra váltották át eurójukat, dollárjukat. A forint a válságig 30-40 százalékkal, a mai árfolyammal számolva pedig legalább 20 százalékkal értékelődött fel reálértékben is az elmúlt bő tíz esztendőben. Félreértés ne essék: a magyar gazdaságot az szolgálta volna, ha ebben az évtizedben a forint legalább 300-320 forint/ euró szintre kúszik fel, lassan, elkerülve a megtapasztalt viharzónákat. A napjainkban megélt piaci sokkok, a hatalmas árfolyamesések és visszarendeződések azonban csak törnek-zúznak, és a gazdasági szereplők számára rendkívül bizonytalan pénzügyi környezetet jelentenek.

A jövő tavasszal lelépő jegybanki vezetésre igen súlyos örökség várt a hektikus, időnként hisztérikus pénz- és devizapiac stabilizálására, amit gyorsan keresztülhúzott a 2008-ban kitört világválság.

A 2008. októberi riadalom pillanataiban, amikor az IMF gyors intézkedésére is szükség volt, meglépett egy tetemes kamatemelést az MNB, de a további árfolyamsokkok idején józan kivárásról és nagy hidegvérről tett tanúbizonyságot. Az is nyilvánvaló azonban, hogy a jegybank egyoldalúan nem képes visszanyerni a befektetői bizalmat olyan gazdaságpolitikai környezetben, amely az ország pénzügyeinek, költségvetésének helyzetét és kilátásait napi szinten bizonytalanságban tartja. Most valóban a nemzetközi mértékkel mérve igen magas kamatszint az utolsó bástyája a forintunknak. Hogy ezt a bástyát le kell egyszer bontani és le is lehet majd bontani –nem vitás. De hogy most van-e itt az ideje, hogy a lábunk alól bontogassuk ezt a bástyát?!

A szerző közgazdász

A Fórum oldalon megjelenő vélemények nem feltétlenül tükrözik a szerkesztőség álláspontját. A szerkesztőség fenntartja magának a jogot, hogy a meg nem rendelt kéziratokat rövidítve és szerkesztve közölje a lap nyomtatott vagy online változatában.