A politika és a monetáris politika

De a bármennyire is jogos aggályok ellenére a döntés önmagában még jó is lehet, az aggályok hangoztatása, a döntés politikai és nem gazdaságpolitikai értelmezése, és az új tagok szakmai tisztességének elhamarkodott beárnyékolása ronthatja a megalapozott monetáris politika honi elméletének és gyakorlatának kialakulását, amire pedig lenne szükség. Tegyük tehát félre a dolog politikai színezetét, mérlegeljük a döntés érdemét.

A rendszerváltással szinte egy időben bevezetett jegybanktörvény – az azóta meghozott számos módosítás ellenére – az árstabilitás elérését és fenntartását jelöli meg a jegybank „elsődleges céljaként”. Az ennek elérése érdekében tett intézkedések azonban – mint szinte minden gazdaságpolitikai intézkedés – szövődményekkel és mellékhatásokkal járnak. Kivétel nélkül minden intézkedés, legyen az kamatemelés, kamatcsökkentés, vagy mindkettő mellőzése, a banki tartalékok szintjének ilyen vagy olyan finomítása, a bankrendszernek nyújtott likviditási támogatás vagy annak mérséklése mind jelentős tovagyűrűző következménnyel jár mind a pénz- és tőkepiacok működésére és teljesítményére, az árfolyamra, a hozamokra és nem utolsósorban a reálgazdaságra. A jegybank persze mondhatja, hogy egy adott intézkedést az elsődleges cél – azaz az árstabilitás elérése – érdekében hoz, és lehet, hogy az intézkedés valóban alkalmas erre, de ettől még nem törvényszerű, hogy annak elsődleges kimenete megegyezik a szándékolt céllal. Itt is, mint az élet oly sok más területén, a cél nem szentesíti az eszközt. Ha az eszköz alkalmazása olyan hátrányokkal jár, amelyek súlya meghaladja a cél megvalósításából nyert előnyt, jobb a céltól eltekinteni. Ha tehát a cél érdekében az MNB például olyan kamatpolitikát követ, aminek következtében a forint árfolyama a reálszféra versenyképességének csorbulásával jár, lehet, hogy a két rossz – az infláció és a növekvő munkanélküliség – közül az előbbi bizonyul a kisebbnek. (Hangsúlyozom: lehet, mert a gazdaságpolitikában a helyes összefüggések és arányok eltalálása, és nem a kiválasztott cél vagy eszköz fetisizálása a tét.) Mivel kellett tehát a monetáris tanácsnak szembenézni?

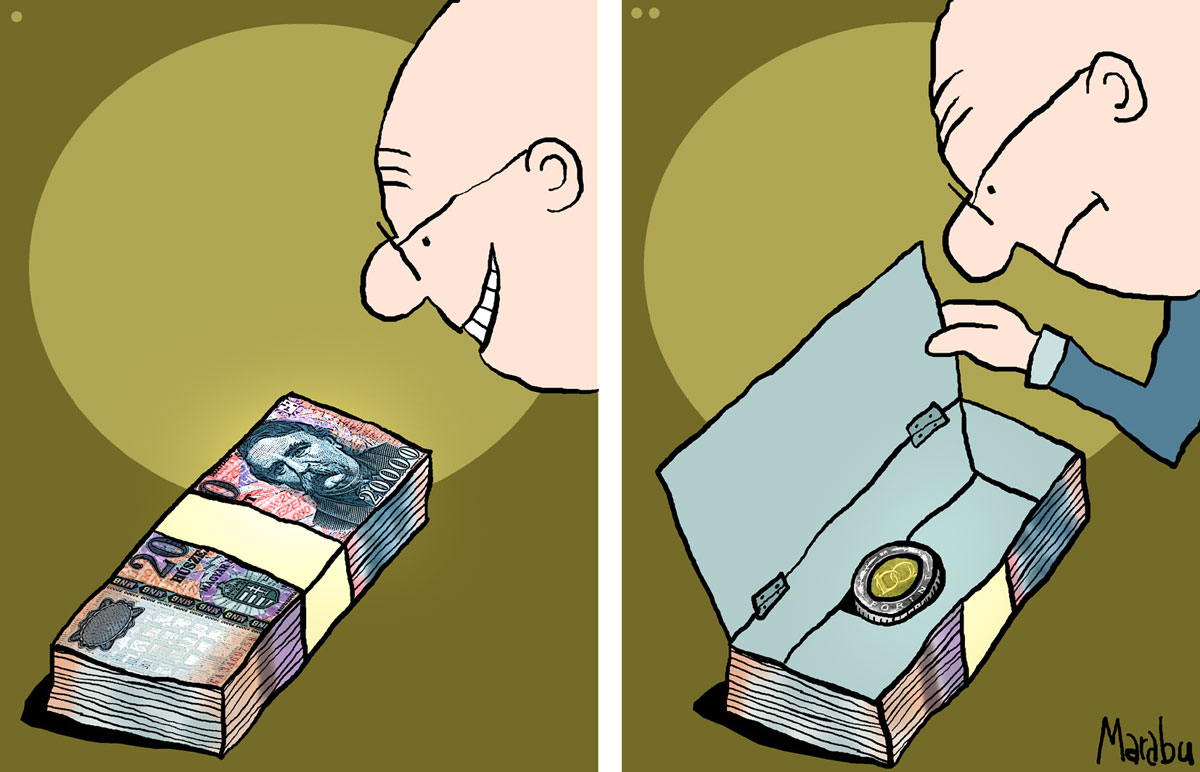

1. Az infláció a célba vett 3% duplája, tehát komoly a gond. Annak ellenére, hogy az elmúlt húsz évben, néhány tiszavirág-életű kivétellel, a magyar monetáris politika rendre a legmagasabb reálkamatot produkálta az Európai Unió tagországai közül, a két évtized kumulatív inflációja hazánkban volt és minden jel szerint marad az egyik legmagasabb. A jelenségre nincs jó magyarázat. Az MNB előrejelzései rendre tévesnek bizonyulnak. Az inflációt serkentő tényezők – ilyen a kapacitások túlzott kihasználása, az eszközbuborék, a túlfűtött kereslet vagy a zabolátlan hitelezés – már régen levonultak a nemzetgazdaság színpadáról. Maradtak azok, amelyek részben vagy egészben immúnisak a monetáris politikára. Ilyen a költségsokk, kiváltképpen ha nem a belföldi gazdaság állapota okozza – mint pl. az energiaárak –, a monopolárak, a hatósági árak vagy a szeszélyes fiskális politika.

2. Hazánk elvesztette növekedési potenciálját, versenyképessége jelentősen csorbult. Annak ellenére, hogy a beruházások a GDP 16%-át sem tudják átlépni az EU átlagos 22%-ával szemben (!), még mindig jelentős kapacitásfelesleg mutatkozik. A hazai beruházások olyannyira megtorpantak, hogy – eltekintve a multiktól – még az amortizáció 80%-át sem fedezik.

3. A bankrendszer lefagyott, a vállalati hitelállomány az év első hat hónapjában 211 milliárd forinttal csökkent. A rendszer nem képes hitelezni. Egyrészt, mert tőkeellátottsága a növekvő minősített hitelállomány következtében gátat vet a mérleg bővítésének, másrészt, mert a különadók veszteséget okozó csapása miatt nincs, nem is lehet tőkeképzés. De hitelkereslet sincs, hiszen a 6%-ot is meghaladó reálkamatot kevés vállalkozás tudja kitermelni.

4. A 2013-as költségvetés forrásoldala maga a rejtély.

5. A nemzetközi pénzügyi folyamatok kiszámíthatatlanok, de e folyamatok és a magyar alapkamat között nincs összefüggés. Hiú ábránd azt gondolni, hogy a magas kamat megvédheti a forintot az árfolyamgyengüléstől, ha az euróövezet válsága ismét fellángol.

6. A belföldi kereslet, tehát a fogyasztás és a beruházások hiányában a külkereskedelmi mérleg többlete soha nem látott mértékű. A folyó fizetési mérleg állapota nem indokolja a magas kamatot.

Az infláció mértéke kétségtelenül aggasztó, de közel sem biztos, hogy az MNB eszközei alkalmasak a visszaszorítására. Ezzel szemben biztosra vehetjük, hogy megfizethető hitel hiányában nem lesz növekedés. A száz sebből vérző bankrendszer gyógyulása talán beindult – a hitel/betét arány például javul –, de a reálszféra felépülésére utaló jelek még nem észlelhetőek. A magas kamat tehát nem tekinthető hatékony gyógyírnak az infláció nálunk tapasztalható tüneteinek zömére, de a nemzetgazdaság teljesítőképességét meghaladó kamatnak jelentős mellékhatásai és szövődményei voltak és vannak. A csökkentés nem volt alaptalan, az ellenzék kataklizmatikus jóslatai nem váltak valóra.

Ha az ellenzéki szakértők kritikája alaptalannak bizonyult is, tagadhatatlan, hogy az MNB ellen intézett brutális támadás, az intézmény fölötti politikai befolyás lehetőségének törvénybe iktatott növelése ellehetetleníti a fentiekben vázolt bonyolult, érzékeny és számos szempontból csak részben felfogott tényezők higgadt mérlegelését. A kormány csak árt az országnak, amikor az MNB, az EU, az IMF vagy az IMF-fel 2008-ban kötött hitelszerződés ócsárlásával olcsó politikai tőkeszerzésre tesz kísérletet.

A szerző az Oxfordi Egyetemen a Blackfriars Hall tanára