Menekülés a Fed elől

A Bloomberg adatgyűjtése és számítása szerint a hetek csoportjába (G7) tartozó országok, valamint Brazília, Oroszország, India és Kína (BRIC) idén 7430 milliárd dollár adósság megújítására bocsát ki állampapírokat. A Bank of America Merrill Lynch globális indexe szerint az átlaghozam májusban 1,29 százalékos történelmi mélypontra esett, ám az év végére 1,84 százalékra kapaszkodott vissza, s ez a különbség máris tetemes kamatfizetési többletterhet ró az adósokra.

Az idei finanszírozási igény nem tér el a tavalyitól, amely viszont kissé csökkent 2012-höz képest. Igaz, a fejlett országokban a költségvetés hiánya a nemzeti össztermékhez (GDP) viszonyítva a 2009-es 7,8 százalékról 4,1 százalékra esett, de még ez az arány is kétszerese a válság kirobbanását megelőző tíz évben mért átlagnak. A 7430 milliárdból 3100 milliárd dollár jut az Egyesült Államokra. Növelni kényszerül állampapír-kibocsátását Olaszország, Franciaország, Nagy-Britannia és India, miközben kevesebb hitelt kér Oroszország, Japán és Németország.

Az állampapír-hozamok emelkedésének oka egyrészt az, hogy élénkül a világgazdaság, s benne 2010 óta első ízben együtt növekedik a három nagy fejlett térség, az Egyesült Államok, Japán és Európa. Az amerikai jegybank (Fed) pedig a gyorsuló bővülés láttán fokozatosan visszavonja az élénkítést szolgáló mennyiségi lazítás néven elhíresült politikáját. E kettős hatás nyomán a Bloomberg által megkérdezett szakértők szerint az év végére fokozatosan 3,38 százalékra kúszik fel a tízéves amerikai, és 2,28 százalékra a hasonló futamidejű német papírok hozama, amelyek közül előbbi éppen három, utóbbi két százalék alatt mozog jelenleg.

Ellenvéleményt csak Steven Major, a HSBC, a legnagyobb európai bank egyik vezető kutatója nyilvánított, mert úgy véli, hogy a túlságosan alacsony, jóval a jegybanki célszint alá esett inflációs ütem miatt a hozam inkább csökkenhet. Ezt a nézetet érdekesen egészíti ki egyébként Christine Lagarde, a Nemzetközi Valutaalap (IMF) vezére, aki a minap a defláció veszélyéről, ártalmairól értekezett. A lapunk által megkérdezett egyik elemző viszont azt mondta: a hosszú hozamokat emelheti az a bizonytalanság is, hogy a jegybankok az inflációs ütem gyorsítását is szorgalmazzák.

A nagy jegybankoknak a válság hatását enyhítő beavatkozása fokozatosan kedvező finanszírozási helyzetet teremtett a hozamok leszorításával, de amikor tavaly májusban a Fed megpendítette, hogy leállíthatja a gazdaságösztönző programot, felfordult a piac. Azóta újra normalizálódott ugyan, de például a Világbank e héten közzétett jelentése is a lehetséges forgatókönyvek közé sorolja, hogy a jegybanki politikákat újabb zavarok közepette lehet csak helyreállítani.

Ezt a veszélyt érzékelik a feltörekvő piacokon és térségünkben is. Ezzel magyarázható, hogy 2000 óta nem tapasztalt állampapír-kibocsátási hullán árasztotta el a feltörekvő piacokat az év első két hetében. A tavalyi év eleji forgalom háromszorosára rugó 19 milliárd dollárnyi értékben, 5,29 százalékos átlaghozamon jutottak finanszírozáshoz azon kelet-európai, közel-keleti és afrikai államok, amelyek megelőzni akarják a hozamok várható emelkedését, netán a piaci zavarok túlélésére gyűjtenek muníciót. - Most kell lépni, s nagyot – ajánlotta éppen ezért a Standard Bank feltörekvő piaci stratégája, Tim Ash. A pénz felét térségünkben szedték össze.

A jó befektetési kategóriába sorolt Lengyelország tíz évre kétmilliárd dollárt kapott háromszázalékos, Szlovákia 15 évre 1,5 milliárd eurót 3,6, az európai közös valutát bevezető Lettország hét évre egymilliárd eurót 2,8, Litvánia tíz évre 500 millió eurót 3,375 százalékos hozammal. A Magyarországnál kissé feljebb sorolt Románia harminc és tíz évre szóló dollárkötvényt bocsátott ki 6,2 és 5,0 százalékos hozammal.

A Euromoney múlt heti bécsi konferenciáján bizakodó hangulat uralkodott az államadósságok térségi finanszírozását illetően – az említett uniós tagországok képviselőinek és egyes befektetőknek a nyilatkozatai erre utaltak. A magyar Államadósság Kezelő Központ (ÁKK) és a Magyar Nemzeti Bank (MNB) vezetőinek megszólalásai is igyekeznek tükrözni ezt a derűlátást, mintha a Fed várható lépései nem zavarnák a döntéshozókat. A bóvli kategóriába minősített magyar külső adósság finanszírozása azonban drága, térségi összehasonlításban, a nagyon szerény növekedési potenciál és a magas, a GDP-hez viszonyítva nyolcvan százalékos államadóssági rátához képest. A bécsi konferencián – talán a hónap első felében tapasztalható finanszírozási rohamot észlelve – Töröcskei István, az ÁKK vezérigazgatója a bécsi konferencián nem zárta ki egy januári újabb dollárkötvény-kibocsátás megszervezését, néhány nappal azt követően, hogy január 9-én még nem közölt részleteket a külső forrásbevonás időzítéséről Borbély László András vezérigazgató-helyettes.

Az ÁKK idén 6902 milliárd forint bruttó kibocsátást tervez, nyolcvan százalékban a hazai fizetőeszközben, hiszen a jegybanki alapkamat-csökkentési hullám nyomán elsősorban a rövid hozamok ereszkednek lefelé, s ezért ez a finanszírozási forma és lejárat kedvezőbbnek látszik a korábbinál. Az idei devizahitel-lejáratokat és az előtörlesztéseket figyelembe véve azonban 3,3 milliárd eurót is be kellene vonni valamikor a nemzetközi piacokról. A késlekedés pedig további drágulást hozhat a devizaforrás-gyűjtés során.

A kormány novemberben bocsátott ki tízéves dollárkötvényt, 5,95 százalékos hozammal, amelynek kockázati prémiuma a tavaly januári ajánlatnál kedvezőbb lett, mert közben, mint láttuk, emelkedett a tízéves amerikai hozam is. De ez a kisebb felár is magasabb a 2010 januárinál. S bár a válság és a beruházások csökkenése miatt a folyó fizetési mérlegben többlet keletkezett, a rendkívül magas finanszírozási igény miatt Magyarország továbbra is az egyik legsérülékenyebb a feltörekvő államok körében. Erre utalt a Világbank friss jelentése, amely a régióban még Ukrajnát, Szerbiát és Törökországot említette, illetve Aasim Husain, az IMF európai igazgatóhelyettese, aki a Reuters-nek mondta ugyanezt.

A nemzetközi pénzügyi szervezet Fiskális Monitor című kiadványa szerint idén is a GDP több mint 20 százaléka a finanszírozási igény a lejáró adósság megújítása és a költségvetési hiány együttes hatására, s ennél nagyobb arány csak Egyiptomban, Pakisztánban és Jordániában mutatkozik, illetve Görögországban, Portugáliában, a bajba jutott eurózónabeli államok közül. Az Egyesült Államokban és Japánban nagyobb arányú az adósságfinanszírozási szükséglet, de a befektetők szemében ők más elbírálás alá esnek.

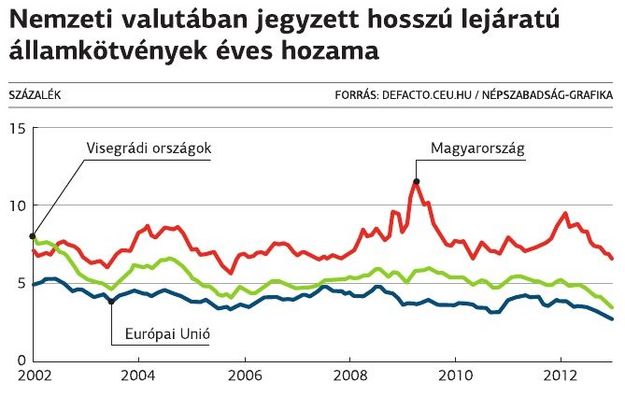

– A hivatalos magyar megnyilatkozások túlzott magabiztosságról árulkodnak, józan óvatosságra volna szükség – mondja Trippon Mariann, a CIB Bank vezető elemzője, aki arra számít, hogy az amerikai hozamszint fokozatosan emelkedni fog, s emiatt is a magyar hosszú hozamok szintje magasan marad, vagy feljebb kúszik, a tízéves esetében a mostani 5,7 százalék körüli ingadozási sávhoz képest. Hiszen a tőlünk megkövetelt hozamfelárnak tükröznie kell a kockázatokat. S bár az államcsőd elleni biztosítás mértékét jelző CDS felár érdemben csökkent, még mindig a legmagasabb a visegrádi térségben, s magasabb, mint 2010-ben volt. Az előrejelzések szerint idén a jegybanki lépések miatt is kevesebb tőke érkezhet, s ezt a folyamatot nagy kilengések kuszálhatják össze. A magyar jegybanki kamatcsökkentés a rövid hozamokat közben erősen mérsékli, de kérdés meddig eshet még a jelenleg háromszázalékos alapkamat, s milyen hatása lesz ennek az árfolyamra. S nem mellékes szempont, hogy a leszorított infláció miatt a reálhozam továbbra is igen magas, hiába ereszkedtek lejjebb a nominális hozamok a válság legrosszabb időszakaihoz képest.

A McKinsey Global Institute a napokban tette közzé, hogy a hitelezési őrület csúcspontjához, 2007-hez képest a nemzetközi tőkeáramlás mérete hetven százalékkal kisebbre zsugorodott, majdnem nyolcezer milliárd dollárról bő kétezer milliárdra csökkent.

– Nem valószínű, hogy a magyar döntéshozókat nem zavarják a számok és a lehetséges fejlemények, ezért jelentek meg novemberben az amerikai piacon, s ezért terelik újabb konstrukciókkal a megtakarításokat a forintban kibocsátott állampapírok felé, hiszen az alacsony jegybanki alapkamat miatt nem érdemes bankbetétben tartani a pénzt – mondja Petschnig Mária Zita, a Pénzügykutató főmunkatársa. Hozzáteszi: különösen aggasztó, hogy míg a gazdaság legfeljebb 1,5-2 százalékos reálnövekedést produkál az idén, az alacsony infláció – tavaly 1,7 százalék – nyomán a reálkamat nagyjából három százalék körüli a forint állampapírok esetén, s egyelőre nem látni, hogyan lehet a különbözetet kitermelni.