A fele is bőven elég lesz

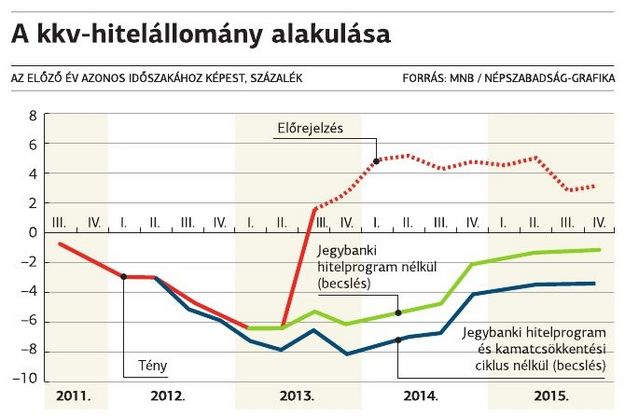

A program lényege, hogy a jegybank nullaszázalékos kamaton ad hitelt a kereskedelmi bankoknak, takarékszövetkezeteknek, amelyek azt maximum 2,5 százalékos éves kamattal adják tovább a kis- és középvállalkozásoknak (kkv) beruházások finanszírozására, forgóeszköz-beszerzésre, devizahitelek forintra váltására. A program első szakaszában, június és augusztus között az MNB 750 milliárdot biztosított erre a célra, amelyből végül 701 milliárd forint talált gazdára. A második szakaszban, idén októbertől a jövő év végéig kétezermilliárd forint a keretösszeg – lényegében azonos célokra, de januártól néhány fontosabb változással. Jövőre a kkv-k mellett már a mezőgazdasági őstermelők, családi gazdaságok is részt vehetnek a programban, a kihelyezők köre bővül a lízingcégekkel, míg a maximális hitelösszeg a jelenlegi háromról tízmilliárdra emelkedik.

A változások ellenére a bankok egyelőre nem számítanak arra, hogy – legalábbis a felhasználás szempontjából – a második szakasz is olyan sikeres lesz, mint az első. A K & H-nál például most úgy számolnak, hogy 2014 végéig 800–1000 milliárd forintot helyezhetnek ki a pénzintézetek, s az MKB-nál is úgy látják, a források felét használhatják fel az érintettek. Utóbbi banknál kérdésünkre elmondták, hogy látszik ugyan a kereslet a vállalkozások részéről, de korántsem olyan tömegesen, mint a nyáron, a program első szakaszában.

Az érdeklődők között vannak olyan cégek, melyeknek konkrét elképzelésük, kész beruházási tervük van, csak azt az első szakaszban az időkorlát miatt nem tudták megvalósítani. Mások a hitelprogram első szakaszában kaptak hitelt beruházásra, s most a kapcsolódó forgóeszköz-beszerzéshez van szükségük újabb kölcsönre. Vannak olyan vállalkozások is, melyek érdeklődnek a program iránt, de vagy kevésbé konkrét még az elképzelésük, vagy a fejlesztést 2014-re tervezik. Jövőre viszont újabb lökést adhat a programnak, amikor elérhetővé válnak a 2014–2020 közötti uniós pályázati források, ám erre csak az év második felében lehet számítani.

Az új uniós forrásokkal kapcsolatos kivárást említették a lassabb felfutás okai között az OTP-nél is. A bank tapasztalatai szerint az alacsonyabb érdeklődés másik oka, hogy a vállalkozásokat nem köti olyan szoros időkorlát, mint amilyet az első fázisban meghatározott az MNB. Emellett a második szakaszban a hitelkeret 90 százalékát új kölcsönként lehet kihelyezni, míg nyáron 40 százalék a devizahitelek kiváltását szolgálta. A beruházások indításához szükséges feltételek biztosítása, a dokumentáció összeállítása pedig hosszabb előkészítést igényel.

Ami a januártól hatályos módosításokat illeti: a lízingcégek bevonását azért tartják jónak a bankok, mert serkenti a versenyt és emelheti a keresletet is. Az eszközalapú finanszírozás csökkenti a kockázatokat, így olyan vállalkozások is forráshoz juthatnak, melyek egyébként nem. Az őstermelők és családi gazdálkodók jelentős létszámot és nagy fejlődési potenciált jelentenek, ugyanakkor az egyéb feltételek és korlátok aligha teszik lehetővé, hogy tömegesen használják ki a programot. A maximális hitelösszeg felemelése megkönnyíti a keretösszeg kihelyezését, ugyanakkor nagymértékben növeli annak kockázatát, hogy az elérhető forrást nem kifejezetten a programban meghatározott célokra használják fel. Egy középvállalat számára már a korábbi hitelplafon is igen magas volt. Az emelés erős kísértést jelenthet a kkv-szektoron kívüli szereplőknek, hogy kiskapukat keressenek a források eléréséhez – például a vállalat kettévágásával feleljenek meg a méretre vonatkozó előírásoknak.