Jövőre tovább faragnak a díjakból

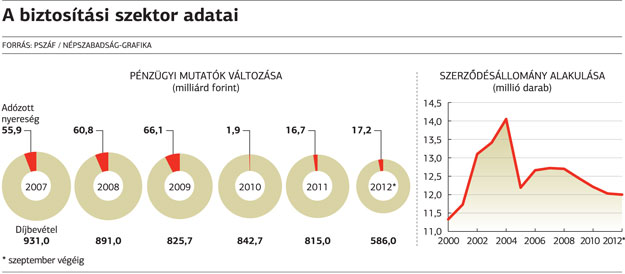

A tavalyihoz hasonló évet zárhatnak idén a biztosítók. A pénzügyi felügyelet (PSZÁF) szeptember végi adatai szerint a szerződésszám és a díjbevétel tovább csökkent, előbbi kilenc hónap alatt 34 ezerrel 12 millióra. A díjbevétel a piaci szereplők közti verseny eredményeként ennél nagyobb mértékben, a tavalyi azonos időszakhoz képest öt százalékkal 568 milliárd forintra fogyott.

A díjak csökkentése azonban nem ment az eredmény rovására, a nyereség megegyezhet a tavalyival, sőt talán még jobb is lesz valamivel. Az első kilenc hónapot 17,2 milliárd forint adózott profittal zárták a biztosítók, szemben az egy évvel korábbi 16,3 milliárddal.

Az év elején még arra lehetett számítani, hogy az életbiztosításoknál megáll a csökkenés, az öngondoskodás erősödésével, a devizahitelek végtörlesztése eredményeként felszabadult, illetve az szja-rendszer átalakításának következtében a tehetősebbeknél maradt pluszforrások révén gyarapodhat a szegmens. A PSZÁF adatai azonban nem ezt mutatják: egyedül a kockázati életbiztosítások számában látni némi növekedést, de a díjbevétel ebben a szegmensben is csökkent, a legnagyobb szeletet jelentő befektetéshez kötött életbiztosítások állománya pedig kitartóan zsugorodik.

– Az elmúlt években az életbiztosítás, mint megtakarítási forma, érezhetően veszített jelentőségéből. Pozitív ugyanakkor, hogy a tisztán haláleseti biztosítások értékesítése nem követte az általános trendet, és 2012-ben a kockázati életbiztosítások száma növekedést mutatott – mondta lapunknak Tavaszi Beatrix, az Aegon Magyarország életbiztosítási igazgatója. Bár utóbbiban az is közrejátszott, hogy az uniós szabályozás értelmében a biztosítóknak idén év végével meg kell szüntetniük a férfiak és nők megkülönböztetését, ami a hölgyek esetében várhatóan díjemelést eredményez jövőre.

Ami a jövő évi kilátásokat illeti: kedvező hatással lehet a piacra, hogy a törvényalkotó összehangolta az életbiztosításokra és a tartós befektetési számlákra vonatkozó szabályokat. Ennek eredményeként a biztosítási szerződés megszűnésével járó visszavásárlásnál az egyszeri és a rendszeres díjas termékek esetében is a jelenlegi – kötéstől számított – öt évvel szemben már három év után feleződik, míg a mostani tízzel szemben öt év után egyáltalán nem kell megfizetni a 16 százalékos kamatadót.

Részvisszavásárlásoknál ugyanez a helyzet az egyszeri díjas biztosításoknál, míg a rendszeres díjfizetésűeknél hat, illetve tíz év után lehet érvényesíteni az ötven-, illetve százszázalékos kamatadó-kedvezményt, a visszavásárlás viszont valamennyi, addig befizetett díjra vonatkozhat, míg a jelenlegi szabályok ezt nem teszik lehetővé – hívta fel a figyelmet Tavaszi Beatrix. A szakember szerint ugyanakkor a valódi fellendülés csak akkor kezdődhet meg, ha az embereknek több félretehető pénzük marad, de a szabályozói környezet gyakori változása sem kedvez a szektornak.

Míg az életbiztosítások esetében erre még láthatóan várni kell, a nem élet szegmensben az utóbbi évek stagnálása, csökkenése után az idei első kilenc hónapban 120 ezerrel nőtt a szerződésszám, igaz, a díjbevétel tovább csökkent. A PSZÁF adatai szerint főként a kötelező gépjármű-felelősségbiztosítások (kgfb) és a casco állománya bővült. Papp Lászlóné, az Aegon gépjármű-biztosítási igazgatója szerint azonban a kgfb-nél tapasztalt növekedés csak átmeneti jelenség, és a terület ciklikusságának tudható be. Magyarországon jelentős számú biztosítatlan autó közlekedik az utakon, s ezek a járművek csak időlegesen jelennek meg élő szerződésként a biztosítók állományában. Mivel a biztosítatlan járműveket a jegyzők kivonathatják a forgalomból, ezért a kgfb-k darabszáma a jegyzői felszólítások kiküldésének időszakában megemelkedik, ám a díj nem fizetése miatt ezek később megszűnnek.

Ezzel szemben a casco-piac bővülése valódi növekedés, amely az autópark elöregedésére adott biztosítói válasz eredménye. Mivel a biztosítók az új autókra kötött, teljes körű cascót alig tudnak értékesíteni (a vásárlások visszaesése miatt), ezért termékpalettájuk bővítésével igyekeznek több ügyfelet elérni. Mindez azt eredményezte, hogy a különböző részcascókból egyre többet adnak el, s ennek köszönhető a szerződésszám emelkedése, bár ez nem jár együtt az állománydíj emelkedésével.

Jövőre a kgfb-piacon valószínűleg megáll a díjak évek óta tartó csökkenése, sőt némi konszolidációra is lehet számítani, bár a jogszabályi környezet változása, a díjliberalizáció miatt egyelőre nehéz megjósolni, miként viselkednek majd a piaci szereplők. A casco esetében az eddigi trend folytatására számít a gépjármű-biztosítási üzletág igazgatója. A teljes körű cascók száma csökken, az öregebb autókra viszont egyre több részfedezetnyújtó biztosítást adnak majd el a biztosítók. Mindezek eredőjeként a szerződésszám összességében stagnál vagy kis mértékben emelkedik. A díjak annak ellenére is tovább csökkennek majd, hogy a biztosítóknak jövőre már a cascóból származó díjbevételük 15 százalékát biztosítási adó formájában be kell fizetniük az adóhatóságnak. A biztosítási adó ugyanakkor kissé visszafogja az eddig egyre erősödő díjversenyt, bár minden biztosító legalább részben lenyeli majd az új terhet.

Nem futja a lakások védelmére sem

A korábbi évek növekedése és a 2010-11-es stagnálás után idén csökkent a biztosított lakások száma, amit alapvetően a fizetőképes kereslet csökkenése magyaráz – mondta Szurgyi Nándor. A díjbevétel ugyan némileg emelkedett, ám ennek mértéke elmarad az inflációtól, így reálértéken ebben az üzletágban is csökkenésről lehet beszélni – mutatott rá az Aegon lakásbiztosítási igazgatója.

Mivel a hitelezés, és általában az ingatlanpiaci forgalom várhatóan még jövőre sem indul be, így a szerződések száma 2013-ban is legfeljebb stagnál majd.