A banki hitel- és betéti kamatok közül jellemzően azok követik automatikusan a jegybanki alapkamat alakulását, amelyek piacán versenyre kényszerülnek a pénzintézetek. Ám még e termékek esetében is van lehetőségük némi játékra: a fogyasztási hitelek például alacsonyabb kamat mellett is ugyanannyiba kerülnek.

A bankoknál a verseny küzd az alapkamattal

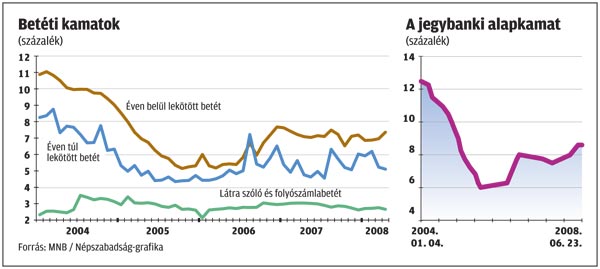

A jegybanki irányadó ráta alakulása csak azokra a banki termékekre van közvetlen hatással, amelyek piacán a hitelintézeteknek versengeniük kell egymással. Az olyan hitelek és betétek esetében, amelyeknél nem feltétlenül kell az ügyfél kegyeit keresniük, a bankoknak általában nem sürgős az alapkamat követése - derül ki az MNB adataiból. Jól mutatja ezt a lakossági betéti kamatok alakulása: míg a lekötött betétek szépen együtt mozognak az irányadó rátával, a látra szóló és a folyószámlabetétekre láthatóan semmilyen hatással sincs az alapkamat alakulása.

Hasonló a helyzet a lakossági hitelekkel: a fogyasztási hitelek kamata együtt változik a jegybanki alapkamattal, és ez a helyzet a lakáskölcsönökével is - bár utóbbiak - vélhetően a szűkülő kereslet miatt - nem követték az elmúlt hónapok emeléseit. Ezzel szemben a folyószámlahitelek nem lettek olcsóbbak az irányadó ráta csökkenését követően, ellenkezőleg: drágultak.

Például 2004 eleje és 2005 ősze között, amikor az alapkamat 12,5 százalékról, hat százalékra csökkent, a folyószámlahitelek átlagos kamata 18,88 százalékról 19,66 százalékra emelkedett.

A vállalati ügyfelek nagyon fontosak a bankok számára, ami a hitelkamatok alakulásán is lemérhető. A folyószámla-, valamint az egyéb vállalati hitelek együtt mozognak az alapkamattal, sőt az utóbbi hónapok emelkedését a pénzintézetek eddig jellemzően nem érvényesítették árazásukban.

A bankoknak azonban a lakossági termékek esetében is van némi mozgásterük. Míg a lekötött betétek esetében például az alapkamat csökkenése szinte azonnal érvényesül a termékek árazásában, az emelkedés jellemzően nagyobb átfutással jelenik meg. Emellett a bankok általában betéti akciókkal reagálnak az alapkamat emelésére, majd az akció lezárultával ismét alacsonyabb kamattal kínálják termékeiket.

A hitelek esetében éppen fordított a helyzet: míg az irányadó ráta emelkedésére általában gyorsan reagálnak a bankok, és növelik a kamatszintet, a csökkentést lényegesen lassabban követik. Jól mutatja ezt a fogyasztási hitelek kamatának alakulása, amely nem ritkán csak több hónapos csúszással követte a jegybanki alapkamat csökkenését, ezzel szemben az idén már jóval azelőtt elkezdtek drágulni ezek a termékek, hogy az MNB emelte az irányadó rátát. Ráadásul miközben a bankok csökkentették a fogyasztási hitelek kamatait, folyamatosan emelték az egyéb költségek szintjét, így a teljes hiteldíjmutató lényegében alig változott.