Javaslatok a kötelező járadékra

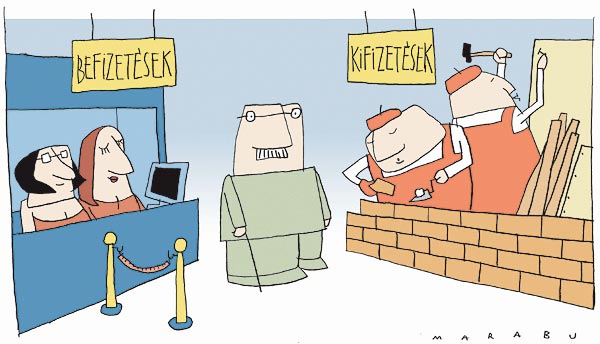

Máig nem szabályozottak a feltételei annak, hogy a nyugdíjpénztárakban az egyéni számlákon gyűlő befizetésekből miként lesz járadék. Jövőre már pár ezer, pár év múlva pedig több százezer ember kapja ellátását a kétpilléres nyugdíjrendszerből. 2008-tól ugyanis azok, akik a nyugdíjreform elfogadását követően nyomban beléptek valamely magánnyugdíjpénztárba - lemondva ezzel tb-nyugdíjuk negyedéről -, már akkor sem léphetnek vissza a tisztán társadalombiztosítási rendszerbe, ha 2013 előtt megszerzik jogosultságukat az öregségi nyugdíjra, legföljebb egy összegben felvehetik a megtakarításukat. Év végéig tehát - legkésőbb a költségvetési törvényben - egy sor kérdésre választ kell adni.

Ezek közé tartozik az, hogy ki szolgáltathat majd járadékot, hogyan szavatolható évtizedekre ennek a biztonsága, legyen-e verseny a szolgáltatók között, milyen paraméterek alapján állapítsák meg az ellátást, hány járadéktípus között lehessen választani, és végül ez hogyan őrizze az értékét. A lehetséges megoldásokat Erdős Mihály, a Pénzügyi Szervezetek Állami Felügyeletének stratégiai igazgatója a nyugdíjkerekasztal számára vázolta, a javaslatok kidolgozásában oroszlánrészt vállaló Banyár József pedig egy közelmúltban megjelentetett kiadványban összegezte.

A legfontosabb szempont az ellátások folyósításánál az évtizedekre szóló biztonság, ezt pedig - a szakértők szerint - a magánpénztárak jelenlegi formájukban nem garantálják. A szövetkezethez hasonló elven működő intézmények mögött ugyanis nincs tőkeerős tulajdonosi kör, amelyik egy-egy veszteséges évben is szavatolni tudná, hogy ne csökkenjen a járadék összege. Tehát vagy a pénztárakat kellene valódi biztosító-, illetve pénzintézetekké átalakítani, vagy meg kell tiltani számukra a szolgáltatást. Erre egyébként - mint Nagy Csaba, a Stabilitás Pénztárszövetség elnöke elmondta - már ma sem nagyon vállalkoznak a pénztárak. Annak a pár tagnak, aki ezt igényli, üzleti biztosítónál vásárolnak járadékot.

Ez pedig már felveti a következő kérdéseket: milyen feltételekkel állapíthassák meg az ellátást a szolgáltatók, ebben lehessen-e verseny, és hányféle járadékból lehessen választani? A széles választási lehetőségnek is ára van - így a szakértők -, ami megint csak kisebb járadékban ölt testet. A javaslat szerint mindössze két típus maradna: a hagyományos és a kétszemélyes járadék. Ez utóbbit Banyár József viszont kötelezővé is tenné a házaspárok számára, így ez ebben a pillérben mintegy özvegyi nyugdíjként funkcionálna. Az egyösszegű felvétel lehetőségét csak bizonyos összegű megtakarítás felett javasolják, ez esetben viszont kötelezően. Ez korlátozná azt a "perverz" átcsoportosítást, ami a kisebb és nagyobb jövedelműek között kialakulhat, hiszen ez utóbbiak átlagéletkora többnyire hosszabb, így jóval tovább kapják az ellátást is.

Ne legyen szabad a verseny a járadék megállapításában - ebben egyetértenek a szakértők és a gyakorló nyugdíjpénztári vezető is -, tehát egységes feltételek alapján kelljen kiszámítani, hogy adott életkorban adott összegű megtakarítás milyen induló életjáradékot eredményez. Ez alapvető változást hozna, hiszen ma gyakorlatilag szabadon állapíthatják meg az ellátás mértékét a szolgáltatók. Az egyetlen előírás az unisextábla. Azaz nem szerint nem differenciálhatnak, ám több megkötés nincs. Ez az egyik feltétele a járadék hordozhatóságának is.

A verseny a szolgáltatás minőségében, díjaiban és a hozamokban legyen - javasolják. A hozamokban való versenyt viszont gyakorlatilag kizárja, hogy a hatályos jogszabályok a tb-nyugdíj indexálásához kötik a magánnyugdíj értékmegőrzését is. Ez ellentmond a tőkefedezeti rendszer logikájának is - állapítja meg Erdős Mihály. A pénztárak vezetői arra hívják fel a figyelmet, hogy egy ilyen szabályozás esetén a szolgáltatónak olyan mértékű tartalékot kell képeznie a megtakarításokból, amelynek nagyon alacsony induló ellátás a következménye. A "legolcsóbb" módja az indexálásnak, ami végső soron a legmagasabb hozamot ígéri - derül ki az elemzésekből -, ha nem ígérnek semmit, a járadék kiszámításánál az úgynevezett nulla technikai kamatlábbal kalkulálnak, tehát nem garantálnak előre éves minimális hozamot. Egységes indexálási szabályozásra viszont - ahhoz, hogy a folyósítás időtartama alatt is szolgáltatót lehessen váltani - szükség van.

A magánpénztár, ahogy a nevében is benne van, nem társadalombiztosítás, nem a kötelezően biztosítottak teljes körében teríti szét a kockázatokat, hanem ezek egy részét visszaterheli az egyénekre. Kérdés azonban, hogy milyen mértékű legyen ez a kockázat, vannak-e olyan helyzetek, amikor az államnak be kell lépnie. Változó évek előfordulhatnak mind a vagyonkezelésben, mind a halandóság alakulásában. Ez a szokásos rizikó része, amit fedeznie kell a tőkeerős tulajdonos által nyújtott úgynevezett szavatoló tőkének. Az viszont még nem eldöntött, hogy vannak-e olyan kockázatok - mint a kirívóan magas életkor megélése -, amelyeket át kell vállalnia az államnak, például úgy, hogy a 80 évesnél idősebbek ellátását egy központi alapból folyósítanák.