Kedvező jelentés a jegybanktól

Egyértelműen Karvalits Ferenc lett tegnap a Magyar Nemzeti Bank második embere. A frissen kinevezett alelnök az első, akit az új elnök, Simor András javaslata alapján Gyurcsány Ferenc miniszterelnök jelölt a posztra - tegnaptól a jegybanki ügyekben döntést hozó testület, a Monetáris Tanács elnökhelyettesévé is megválasztották. A posztot eddig betöltő Auth Henrik ugyanis - Simor kérésére - lemondott erről a tisztségéről, bár természetesen alelnök maradt, és a tanács tagja is. Karvalits új alelnökként a közgazdasági és a monetáris területek irányításáért felelős, nyártól - az eddigi alelnökök mandátumának lejárta után - az MNB elnöke mellett ő lesz az egyetlen "belső" tagja a Monetáris Tanácsnak.

Azt, hogy az új szereplők jegybanki megjelenése hoz-e bármi változást a monetáris politikában, meglehetősen sokan találgatták és találgatják ma is - mindenesetre a jegybank most sokkal kedvezőbb képet adhatott a pénzügyi stabilitásról, mint egy évvel ezelőtt. Igaz: egy év alatt a helyzet is sokat változott, viszont az a stáb, amely a jelentést készítette, nem nagyon. Egy éve mindenesetre az MNB elemzése még azt írta: "a magyar gazdaság jelenleg hosszú távon nem fenntartható pályán halad". Most azonban már a fő megállapítás az: "a pénzügyi stabilitást veszélyeztető kockázatok az egyensúlyi helyzet várható javulásának következtében összességében csökkentek". Vagyis: jobban állunk, mint egy éve - Kálmán Tamás, az MNB igazgatójának szavaival: "összességében jobb a kép, amit festünk".

A jegybanki szakértők szerint - és ezt az álláspontot a Monetáris Tanács is osztani látszik a jelentés kapcsán kiadott állásfoglalása szerint - a tavaly nyáron bejelentett intézkedések csökkentik a gazdaság sebezhetőségét. Ám a kiigazítás új kockázatokat is jelent, főként azért, mert a korrekció átmeneti terhet jelent a gazdasági szereplők, vagyis a lakosság és a vállalatok számára is. Az MNB azt is megállapította: a vállalatoknál és a lakosságnál is eltérő mértékű a megszorítások hatása. Az exportcégeknél - az erős külpiaci konjunktúra miatt - nem feltétlenül okoz visszaesést, ám a belföldre termelő vállalatoknál - különösképp az építőiparban vagy a szolgáltató szektorban - már a kereslet lanyhulásával, vagyis romló jövedelmezőséggel kell számolni.

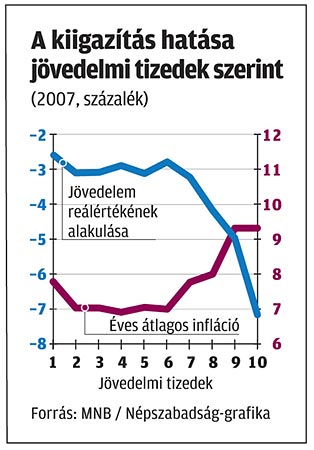

A lakosságon belül pedig az MNB szakértői szerint leginkább a magas jövedelműeket (a felső két jövedelmi tizedet) érintik hátrányosan a nyári csomag intézkedései - kiváltképp a gázártámogatás átalakítása vesz ki a pénztárcájukból sokat. Ám náluk még viszonylag nagy a tűrőképesség - bár a lakossági hitelezési portfólió is nagyobb kockázatot hordoz majd az eddigieknél.

A stabilitási jelentés persze alapvetően arra koncentrál, hogy a pénzügyi intézményrendszer milyen kihívásokkal néz szembe, például mekkora a valószínűsége egy banki csődhullámnak - és ebből a szempontból most jól vizsgáztunk. Az MNB szerint a rendszer rendkívül erős - ami részben köszönhető a "kiemelkedően jó jövedelmezőségnek" (vagyis a bődületes nyereségnek, amire a pénzügyi szolgáltatók szert tesznek), és annak is, hogy a külföldi anyavállalatok mindig ott vannak magyar leánycégeik mögött.

A kockázatok banki szempontú elemzése azt mutatta: a most elképzelhető legroszszabb verziók se vezetnének pénzügyi összeomláshoz. Igaz: az elképzelt, legvalószínűbbnek tartott makrogazdasági pálya mentén is csökkenne a bankok jövedelmezősége. Az ettől eltérő két legrosszabb vizsgált verzió se döntené azonban romba a szolgáltatókat - az elemzésnek ez a része inkább azért érdekes, mert éppen e gazdasági pályák kialakulásának van még némi veszélye.

Az MNB egyrészt azt vizsgálta, mi lenne, ha az inflációs várakozások, és így a bérek magasan maradnának az áremelkedési ütem csökkenése ellenére is. Ez a vállalatok számára azt jelentené: romlik a jövedelmezőségük - amire (tekintettel arra, hogy a bérmegállapodásokon változtatni nem tudnak) elbocsátásokkal reagálhatnak. A bérekben fennmaradó inflációs várakozások így valamivel alacsonyabb foglalkoztatáshoz és kisebb gazdasági növekedéshez vezetnének az MNB számításai szerint. Ennek a lehetőségnek a kockázatát a tavaly év végi nagyobb béremelés növeli. Ma még nem dönthető el, hogy a vártnál gyorsabb bérnövelésnek az oka a fehérítés és a kedvezőbb adófeltételekre előre hozott jutalomfizetés együttese volt-e, mint sokan feltétezik, vagy esetleg tényleg nagyobb inflációt építettek a bérekbe.

A másik negatív forgatókönyv a kockázati étvágy csökkenése lehet - Auth Henrik alelnök megfogalmazása szerint az nem igazán várható, hogy a mostaninál "éhesebbek" legyenek a befektetők (vagyis, hogy szempontunkból javuljon a helyzet). A kérdés csak az, mikor és miért törik meg a befektetési kedv - ehhez az amerikai jegybanki döntések, vagy esetleg a balti államokban kipukkadó növekedési lufi is hozzájárulhat, esetleg a globális egyensúlytalanság helyrebillenése. Az MNB tanulmányaiban vizsgált esetekből mindenesetre az leszűrhető: egy ilyen globális sokkot is viszonylag kis áldozattal (a GDP legfeljebb 0,09 százalékos visszaesésével, és igen enyhén növekvő inflációval) úsznánk meg - persze a bankrendszer stabilitása mellett.