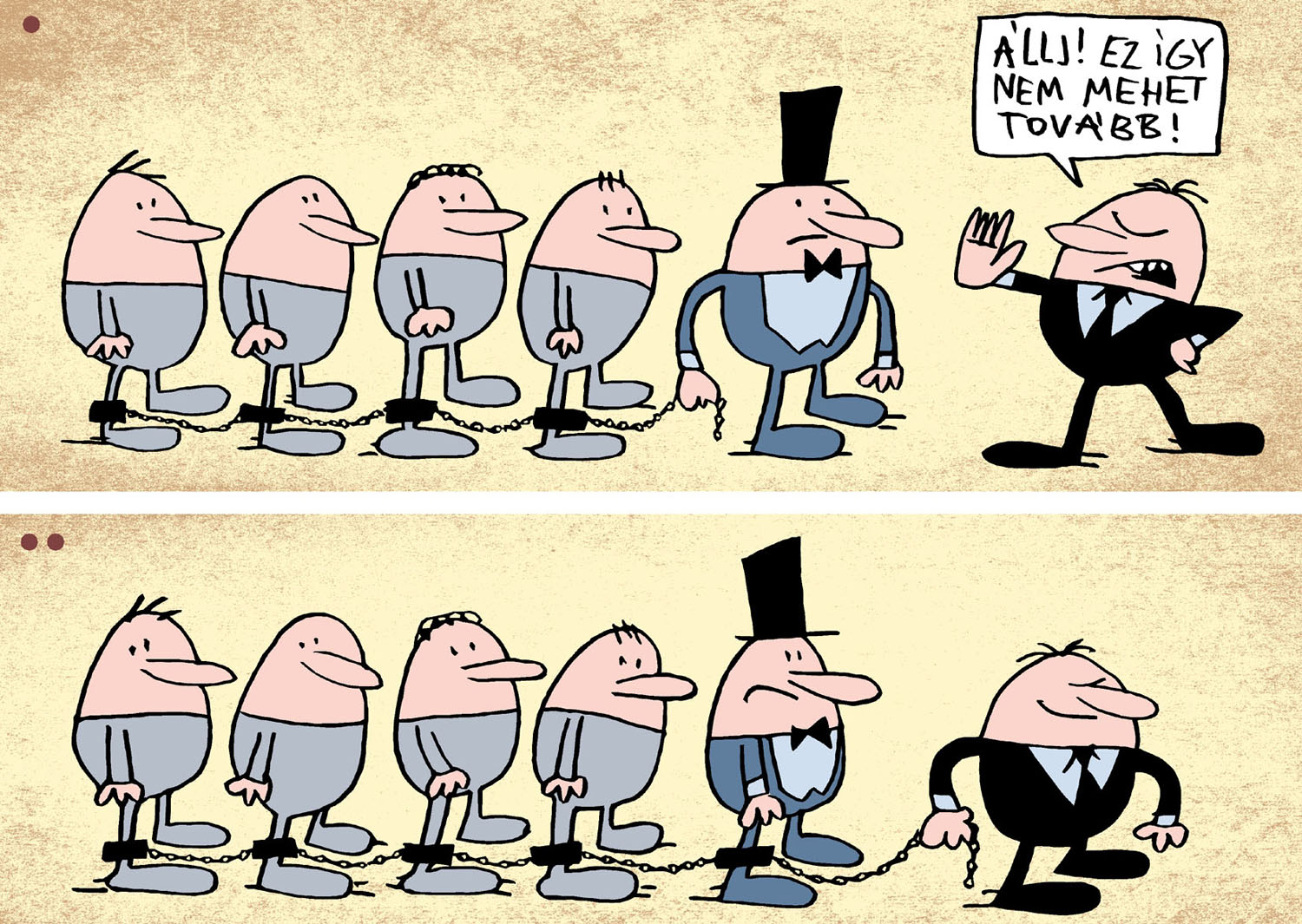

Huszonöt évvel ezelőtt a kárpótlásról az emberek úgy gondolkodtak, hogy az élet elvesztéséért, a vagyonok elrablásáért, a hadifogságban elszenvedett évekért az állam ad majd kárpótlást a lakosság egy meghatározott csoportjának. Ez volt a látszat, aminek a közvélemény be is dőlt. Hiába volt Kornai János és néhány más szakértő figyelmeztetése. Mi az állam ebben az összefüggésben? – kérdezte annak idején Kornai egy politikai értelemben teljesen visszhangtalanul maradt munkájában. A mindenkori adófizetők összessége. A kárpótlás nem más, mint a kárpótlásban nem részesülő, de adót fizető polgárok zsebének terhére, a kárpótlásban részesülők javára történő átcsoportosítás. Szó sem volt arról, hogy aki ölt, az most majd büntetést fizet, aki annak idején a konfiskálás nyertese volt, majd visszaadja ezt a vesztesnek. Így végeredményben a kárpótlásban nem részesült családok (kb. a családok fele) maga is vesztes lett. Ők is viselték a kárpótlás terhét.

Most is csalóka a látszat, csak nem az állam, hanem a bankok állnak a célkeresztben. A többség számára logikusnak tűnik, hogy amit elvesztettek a devizahitelesek, azt a bankok tették zsebre nyereségként. Indokolt tehát, hogy visszafizessék a „jogtalanul” megszerzett profitot. Csakhogy: a bankok, éppen úgy, mint az állam, csupán közvetítő szerepet játszanak a gazdaságban. Nem a saját pénzüket, nem az alapító tulajdonosok pénzét, hanem a betéteseik pénzét kölcsönzik ki a hitelfelvevőknek. (Hogy könnyebb legyen megjegyezni: a bankokban sok pénz van, de az mind a másé!) A bankok biztonságos működése megköveteli, hogy a menedzsment a kockázatokat szétterítse ügyfelei között. Az úgynevezett hitelezési kockázat fedezetét, vagyis azt, hogy a hitelfelvevők egy előre megbecsülhető kis hányada – ezernyi véletlen ok miatt – biztosan nem fog tudni törleszteni, a betéti és a hitelkamatok különbségéből kell kigazdálkodni, a tárgyunk szempontjából most kiemelkedően fontos árfolyamkockázatot pedig úgynevezett fedezeti ügyletekkel. Például úgy, hogy minden egyes, Magyarországon kölcsönadott svájci frank ellenében a bank egy svájci franknyi kölcsönt vesz fel egy másik banktól. Ha változik a HUF/CHF árfolyam – és miért ne változna? –, akkor forintban számolva az egyik ügylettel éppen annyit fog veszíteni, mint amennyit a másikon nyer. Minden hitelfelvevővel szemben ott van továbbá egy betétes. Ha a bank a hitelfelvevővel egyenlő arányban megosztaná a kockázatot – mint ahogyan ezt sokan indokoltnak tartják –, akkor a kockázat túlnyomó részét valójában a betétesek viselnék. S ha ez így lenne, akkor csak a bolondok bíznák megtakarításaikat a bankokra. Ideje lenne megérteni és megtanulni: az állam csak újraosztja a megtermelt nemzeti jövedelmet, a bankok pedig csak közvetítenek a hitelfelvevők és a betétesek között.

Ezen a helyzeten alapjában véve az sem változtat, ha a magyar törvények a bankokat majd arra kényszerítik, hogy utólag térítsék meg a veszteséget, amit a devizahitelesek egy része az utóbbi években az árfolyam, a kamat és egyéb költségtételek változása miatt elszenvedett. Ezt a „kárpótlást” majd alacsonyabb betéti kamatok, drágább hitelkamatok és magasabb jutalékok formájában a jövőbeli ügyfelek fogják kifizetni. Az persze igaz, hogy átmeneti időre a terhek egy részét – csökkenő vagy negatívba forduló profitok formájában – a bank tulajdonosai fogják viselni, és ha ezek külföldiek, akkor „magyar szempontból” akár még örülhetnénk is ennek a megoldásnak. Csakhogy a magyar bankszektor romló nyereségessége és az ezt kiváltó jogszabályok önkényes volta végső soron visszahat az ország egészének tőkevonzó képességére is. A munkahelyteremtés szempontjából oly fontos zöldmezős beruházásokból lesz kevesebb, mint normális körülmények között lett volna. Ha veszteséges a bankszektor és növekszik a pénzügyi csőd veszélye, akkor továbbra is bóvli minősítésű marad az ország, vagyis a versenytársainkhoz képest sokkal drágábban tud külföldről új hitelekhez jutni az állam, de a bankok és a magyar vállalatok is.

A látszólag egyszerű és ütős megoldások a valóságban bonyolultak és időben rettenetesen elhúzódnak. Végül nem egy, hanem négy kárpótlási törvény született, és külön-külön mindegyiket többször is módosítani kellett. Az ügyek hasonlósága és a méltányosság alapján újabb és újabb igények keletkeztek. Ha jár kárpótlás a hadiárváknak, akkor jár a hadiözvegyeknek is, ha jár kárpótlás az elvett istállóért, akkor van jogalap az államosított kocsma italkészletének visszaperlésére is stb. Éveken át ilyen ügyek foglalkoztatták az Alkotmánybíróságot és a rendes bíróságokat is. Még mindig folynak ilyen perek, még mindig van a piacon kárpótlási jegy, és sok milliárd forintért őrizni kell a kárpótlás teljes dokumentációját.

A devizahitelesek megmentése már most is négy éve tart. A szándék eredetileg nem vonatkozott volna a forinthitelesekre, most már őket is be kellett vonni. Az új törvény szerint nem jár kárpótlás azoknak, akik a végtörlesztési konstrukció nyerteseiként már „kiszálltak” a mókuskerékből, de biztos, hogy közülük sokan perre mennek, s a végén az ő érdekükben is törvényt kell alkotni. Ha az állam megsegíti a lakáshiteleseket, joggal kérik ezt az autóhitelesek is. Ha jár a kárpótlás a hiteleseknek, járjon azoknak, akik lízingkonstrukcióban jutottak pénzhez stb. Lesz itt még devizahiteles-törvény, nem is egy!

A hasonlóságok mellett azonban van két fontos különbség is. 1. A kárpótlást valóságos súlyos sérelmekért (deportálás, hadifogság, internálás, államosítás) adták, olyanokért, amelyeket jórészt a magyar állam okozott közvetve vagy közvetlenül. A valóban kilátástalan helyzetbe került devizaadósok problémáinak viszont nem valamiféle történelmi léptékű gaztett az oka, hanem a túlzott kockázatvállalás és a kivételes balszerencse (ti. a nemzetközi pénzügyi válság). 2. A 90-es évekbeli kárpótlással a kormánynak nem voltak hátsó szándékai. Most viszont a kormány nem is titkolja, hogy a devizahiteles-törvények fontos célja a bankállamosítások kikényszerítése. Ezt igazolná, ha szeptemberben úgy döntenének, hogy a kárpótlást az érintettek nem az adósságállományuk csökkentése formájában kapják meg, hanem készpénzben. Ez nem javít az adós pozícióján, csak a bankok helyzetét rontja. A kormány arra számít, hogy a bankok külföldi tulajdonosai végül rákényszerülnek arra, hogy olcsón eladják részvényeiket.

* A szerző közgazdász.