A családok havi terhének alakulására a kölcsönök kamata lehet hatással. Az elszámolás eredményeként az egykor legnépszerűbb frankhitelek kamata a jelenlegi 7-9 százalékos szintről visszaáll a felvételkor jellemző 4-6 százalékra. A részletek ugyan majd csak a pénteken a parlament elé kerülő törvénytervezetből derülnek ki, de Becsei András annyit elmondott, hogy a forintosítás után a kölcsönök kamata a mostani, új forinthitelekhez hasonló szintre áll be. Ma a legjobb ügyfelek 4-5 százalékos, a kevésbé jó ügyfelek 6-7 százalékos kamat mellett vehetnek fel új forintlakáshitelt.

Kovács Levente, a bankszövetség főtitkára arról beszélt: ahogy annak idején a devizahitel folyósításakor, úgy most sem lesz egységes az új forintkölcsönök kamata, az árazás során figyelembe kell venni az ügyfelek eltérő kockázatát. Ám mivel több százezer szerződésről van szó, a bankok szerint új egyedi hitelbírálat helyett az lenne logikus, ha a felvételkori kockázati besorolást vennék alapul. Ugyan az azóta eltelt hat-nyolc évben sokat változhatott egy adós életkörülménye, de a szerződések nagy száma miatt szükség van valamilyen automatizmusra.

A jobb adósok esetében a havi terhek tovább csökkenhetnek, ha a bankok között beindul az a hitelkiváltási verseny, amelyre a jegybank számít is. Becsei András is úgy látja, hogy lesz olyan ügyfélkör, amely iránt versenybe szállnak egymással a bankok, így ezek az adósok akár alacsonyabb kamatot is kaphatnak annál, mint amennyi automatikusan járna nekik. Míg mások viszont most rosszabb helyzetben vannak, mint a devizahitel felvételekor voltak, így értük nem lesz verseny, nekik meg kell elégedniük azzal, amit bankjuktól kapnak.

A devizahitelek összességében negatív hatással voltak a gazdaságra, szűkítették az ügyfelek, a bankok, a kormány és a jegybank lehetőségeit, mozgásterét. A kölcsönök kivezetésével emelkedik a gazdaság növekedési potenciálja, nőhet a bankrendszer hitelezési aktivitása, és nemcsak a vállalkozások, hanem a lakosság körében is – mondta Nátrán Roland. A bankszövetség elnökségi tagja szerint az elszámolás és a forintosítás legnagyobb nyertesei a háztartások lesznek: pénzt kapnak vissza, csökken a tartozásuk és a havi törlesztőrészlet, kisebb és kiszámítható kockázatot futnak, valamint könnyebben juthatnak új hitelhez, mint jelenleg.

„Nem lett volna fair”

|

Dén Mátyás András aggódik a kamatok emelkedése miatt

Móricz-Sabján Simon / Népszabadság |

– Csalódtak, akik elhitték, hogy a piaci ár alatt váltják majd át a hiteleinket. Pedig nem lett volna tisztességes a forinthitelt fizetőkkel vagy a hitelt nem törlesztőkkel szemben, ha így történik, bár tény: élt az ismerőseimben egyfajta hamis remény, hogy ez mégis így lesz. Ezt a reményt a politika meg a jobboldali sajtó sugallta, és a közösségi oldalakon olvasható beszélgetések is erősítették. Ám ha végül így lett volna, akkor sem éreztem volna, hogy ez a kedvezmény jár nekem – mondta lapunknak Dén Mátyás András vállalkozó, aki öt éve 182 forintos árfolyamon vett fel feleségével egy harminc négyzetméteres lakásra ötmillió forint svájcifrank-alapú hitelt. Most 4,3 millió forintnyi a tőketartozásuk.

Mátyás, aki egy gyermek édesapja, tisztában van vele, hogy még így is jobban járt, mint ha annak idején forinthitelt vesz fel. Különösen, hogy amikor lehetett, azonnal belépett az árfolyamgátba. Igaz, ezzel egy időben azt a pénzt, amennyivel akkor csökkent a törlesztőrészlete, havonta mintegy húszezer forintot, befizette egy lakás-előtakarékossági számlára, amelyen az összegyűlő pénz a kamatveszteségeit kompenzálja majd.

– Attól azért tartok, hogy a hamarosan forintra váltott hitelem kamata a futamidő alatt emelkedik majd. Jó volna sokkal tisztábban látni, milyen kamatot fizetünk majd – mondta a fiatalember, aki mindig is figyelt arra, hogy mennyi hitelt vesz fel.

Borúsabban látja a helyzetet Roland, egy multicég alkalmazottja.

– Hatmillió forintot vettem fel majd hét éve, az akkor negyvenezer frank volt. Több mint ötven százalék saját erővel lakást vettem, nem befektetési céllal. A törlesztő felment 45 ezerről 75-78 ezerre, s közben termelt 1,2 millió bevételt a lakáskassza is. Ma ugyanannyi a tartozásom frankban, mint a hitel elején, ha ezt forintosítják, hatmillió helyett lesz tíz és fél. Hogy mennyi lesz a havi törlesztő forint alapon, azt nem tudom, azt sem, milyen kamattal. Ha a gazdaság így halad, tíz százalék is lehet egy-két év múlva – mondja.

Szavaiból kitűnik: a most realizált veszteség miatt sem boldog, de leginkább a kamatok és Matolcsy György monetáris politikája miatt aggódik. És nem is alaptalanul.

Matolcsy végre bevetheti a „csodafegyvert”

Az év végére még átmenetileg 300 forint közelébe süllyedhet az euróárfolyam, de a forintosítás után a jegybank bátran a lovak közé dobhatja a gyeplőt. A jegybanknak eddig sem volt ellenére az exportáló vállalatok számára kedvező gyenge forint, a devizahiteles „méregfog” kihúzása után a 320-330-as szint is vállalható lesz számára.

A forint további eleresztését még akkor is megkockáztathatja a jegybank, ha az import drágulása az infláción és a vásárlók pénztárcáján jelentékeny sebet ütne.

A forint további eleresztését még akkor is megkockáztathatja a jegybank, ha az import drágulása az infláción és a vásárlók pénztárcáján jelentékeny sebet ütne.

– A lakossági devizahitelek forintra váltása csökkenti a gazdaságra nehezedő nyomást, ám ez – noha sokat segít – önmagában még nem old meg mindent. A növekedést negatívan befolyásoló tényezők közül egyet kétségtelenül ki lehet majd pipálni – mondja Kuti Ákos, az Equilor vezető elemzője. – A bankok megkönnyebbülhetnek, hogy a korábban kilátásba helyezett öt-tíz forintos kedvezményes árfolyam helyett piaci áron válthatják forintra a devizahiteleiket, ugyanakkor a fair banki hitelezés feltételeinek törvényi szabályozása miatt lehet, hogy ez az örömük hamar szertefoszlik. A hitelezésben most bevezetendő szigorú korlátozások könnyen odavezethetnek, hogy miközben a bankrendszer egyik válláról levesznek egy mázsás súlyt, azt ugyanazzal a lendülettel átteszik a másikra. A fairnek tekintett körülmények törvénybe iktatása ugyanis a szektor szereplőit magyarországi jelenlétük és jövőjük átértékelésére kényszeríti. Az MKB Bank német és a Citibank amerikai tulajdonosainak példáját mások is követhetik – véli az elemző.

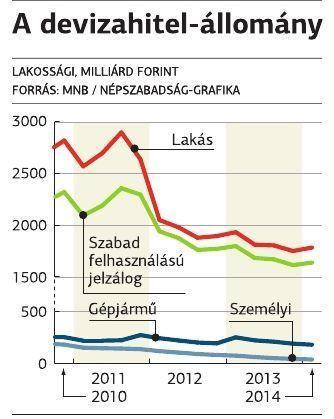

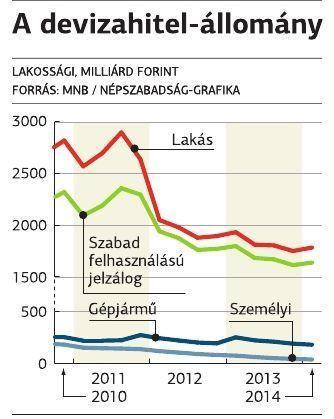

A gyakorlatilag kötelező forintosítás a teljes állomány alig több mint felét érinti, hatása a gazdaság egészére nézve mérsékelt lehet. Különösen, hogy a magyar bankrendszer még nem tért vissza eredeti feladatához, a gazdaság hitelezéséhez – erre bizonyíték a jegybank növekedési hitelprogramjának a kiterjesztése és meghosszabbítása. A hitelprogram első szakaszában a kis- és középvállalkozások kiválthatták megdrágult devizahiteleiket, ennek ellenére a jegybank legutóbbi, szeptemberi összesítése szerint a gazdasági társaságok 3376 milliárd forint értékű devizahitel-állományt görgetnek maguk előtt, míg a lakáshitelek után devizában nyilvántartott tőketartozás 3594 milliárd forintot tett ki.

Kuti Ákos szerint a gazdaság hitelezése és fejlődése szempontjából ketté kell választani a devizahitelesek és a fair bankolás ügyét. A devizahitelesek évek óta kénytelenek együtt élni a 250 forint körüli frankárfolyammal, és e szerint törlesztik tartozásukat. Az utóbbi időben hatalmas kilengések sem voltak már. A kereskedelmi bankok hitelezését rendkívül szigorú keretek közé szorító új szabályok hatása azonban csak ezután jelentkezik.

Hosszú évekre előre megszabja majd a hazai pénzintézetek hitelezési hajlandóságát, hogy korlátozzák a mozgásterüket, megszabják, mekkora díjakat, kamatokat alkalmazhatnak, és mennyi időn át, ezzel korlátok közé szorítva a nyereségtermelő képességüket. Ennek két, nem túl szívderítő következménye van: egyrészt a hitelezési hajlandóság ilyen körülmények között visszaszorul, másrészt ha egy bank úgy látja, hogy másutt kisebb kockázattal, barátságosabb piaci környezetben jobb megtérülést tud biztosítani tulajdonosainak, akkor távozhat Magyarországról (elősegítve a hazai banki részarány megcélzott ötven százalékra emelését). Ami nem feltétlenül jelent jót, főleg, ha az utóbbi hetek magyar banki szereplőinek bedőlését vesszük alapul.

A gazdaságélénkítő hatáshoz sem szabad vérmes reményeket fűzni. Kuti Ákos szerint az majd kiderül, hogy a beharangozott átlagos 25-30 százalékos törlesztőrészlet-csökkenésből mennyi valósul meg, de illúzió abban reménykedni, hogy a megtakarított összegek egy az egyben lecsapódnak a belső fogyasztásban. Egyrészt lesznek olyanok, akiknek sokkal kisebb mértékben csökken majd a törlesztőjük, másrészt erősen egyénfüggő, ki mennyire hajlandó elkölteni a visszakapott pénzt, s ezzel táplálni a növekedési folyamatot.

A duma mindig csak rontott a helyzeten

Kósa Lajos és Szijjártó Péter államcsődös kirohanása 2010-ben 274 forintról 287 forintra tolta pár nap alatt az euró árfolyamát.

Matolcsy György is híressé vált arról, miként képes szavakkal gyengíteni a magyar forintot. 2013 áprilisában, amikor a jegybank bejelentette, hogy a kéthetes kötvényt betétté alakítják, a piac egyszázalékos eséssel reagált. Az elnök másik megnyilvánulása ez év januárjában volt, akkor további kamatcsökkentést helyezett kilátásba, mire 310 fölé ugrott az árfolyam.

A nemzetközi és hazai események, nemkülönben a magyar gazdaság is alakítja az árfolyamot. A görög válság hatására 2011-ben 265-ről 290 forintra drágult az euró. Hazánk sorozatos leminősítése és az IMF-tárgyalások okozta bizonytalanság is folyamatosan gyengítette a hazai devizát. Az IMF-tárgyalások megszakítása után, 2012. január elején 320 forint fölé ugrott az árfolyam, ami történelmi mélypont. A forintot erősítő politikai szövegek sosem voltak annyira hatásosak, mint a gyengítő mondatok. (F. Sz. E.)

A forint további eleresztését még akkor is megkockáztathatja a jegybank, ha az import drágulása az infláción és a vásárlók pénztárcáján jelentékeny sebet ütne.

A forint további eleresztését még akkor is megkockáztathatja a jegybank, ha az import drágulása az infláción és a vásárlók pénztárcáján jelentékeny sebet ütne.