A társaságok az első öt hónapban 23,3 ezer nyugdíjbiztosítást értékesítettek, a megkötött új szerződések száma az időszak végén 22,8 ezer volt. A folyamatos díjas biztosítások állománydíja, vagyis az adott időszakban meglévő szerződések éves díja ötmilliárd forint – tájékoztatta lapunkat Binder István, az MNB felügyeleti szóvivője. Az új kötések felfutása ugyanakkor nem jelent majd egyértelműen díjbevétel-emelkedést a társaságok számára, ugyanis a várakozásoknak megfelelően sokan a régi vagy lejáró életbiztosításaikat cserélik le új nyugdíjbiztosításra.

A biztosítók által a jegybank számára átadott adatok alapján a 2014 első negyedévében értékesített nyugdíj-biztosítási szerződések egyelőre nem járultak kiemelten hozzá az életbiztosítási ág első negyedéves növekedéséhez – erősítette meg Binder. Persze a hírverés és a biztosítók által indított saját kampányok hozhatnak új ügyfeleket is. (A Groupama bevallása szerint tapasztalt a teljes díjbevételben is növekedést.) A váltás nem csak azért lehet logikus lépés az ügyfelek részéről, mert lényegé ben egy, a korábban már megszokott termékhez pluszadókedvezmény is jár – bár ez sem utolsó szempont.

A nyugdíjbiztosítás egyelőre a legbiztosabb öngondoskodási formák közé tartozik, vagyis aki ilyet köt, annak valóban lesz valamije az állami nyugdíj mellett is. A biztosítás lényegi eleme ugyanis, hogy ahhoz csak rokkantság, nyugdíjba vonulás vagy – a hozzátartozók számára – halál esetén lehet hozzájutni, vagyis attól még nem lehet felvenni az összeget, hogy lejár a szerződés. Ez ugyanakkor kötöttség is, amit vagy vállal az ügyfél, vagy nem. Bár az olyan hírek, mint a gyerekszámhoz kötött nyugdíj vagy a befagyasztott szociális kiadások ötlete egy gazdaságkutató társaság vezérétől, arra sarkallhatják az embereket, hogy ne nagyon számítsanak kiemelkedő nyugdíjra. Ha pedig így van, nem árt lépni.

A nyugdíjbiztosítás egyelőre a legbiztosabb öngondoskodási formák közé tartozik, vagyis aki ilyet köt, annak valóban lesz valamije az állami nyugdíj mellett is. A biztosítás lényegi eleme ugyanis, hogy ahhoz csak rokkantság, nyugdíjba vonulás vagy – a hozzátartozók számára – halál esetén lehet hozzájutni, vagyis attól még nem lehet felvenni az összeget, hogy lejár a szerződés. Ez ugyanakkor kötöttség is, amit vagy vállal az ügyfél, vagy nem. Bár az olyan hírek, mint a gyerekszámhoz kötött nyugdíj vagy a befagyasztott szociális kiadások ötlete egy gazdaságkutató társaság vezérétől, arra sarkallhatják az embereket, hogy ne nagyon számítsanak kiemelkedő nyugdíjra. Ha pedig így van, nem árt lépni.

A rendelkezésre álló egyéb konstrukciók java ugyanakkor nem igazán alkalmas valódi nyugdíjcélú megtakarításra, mert így vagy úgy, de idő előtt hozzá lehet férni, fel lehet törni. Ilyen az önkéntes nyugdíjpénztári tagság is: a megtakarítás itt tíz év tartás után – némi adó megfizetése mellett – felvehető, de az átjárhatóság megteremtésével a nyugdíj-előtakarékossági szerződésből is lehet egyszerű tartós befektetési számla, ahonnan a megtakarítás öt év után adómentesen felvehető.

Várhatóan az év végén fut majd fel a nyugdíjbiztosítások forgalma, hiszen az év végi adótervezés és számolgatás eredményeként derülhet ki, van-e értelme rámenni az adókedvezményekre vagy sem. Általánosságban elmondható, hogy minél nagyobb a jövedelem és minél kevesebb a gyerek (illetve az igénybe vehető családi adókedvezmény), annál inkább megéri kihasználni a biztosítás adta lehetőséget. Emiatt az év végén az egyszeri díjas biztosítások felfutása várható: decemberben akár az év végi jutalom egésze vagy egy része vándorolhat nyugdíjbiztosításba.

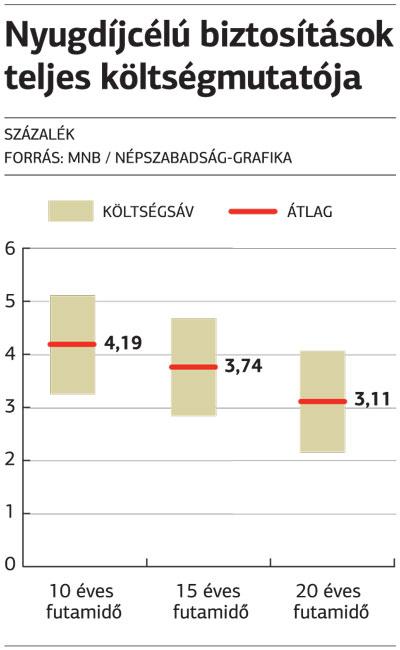

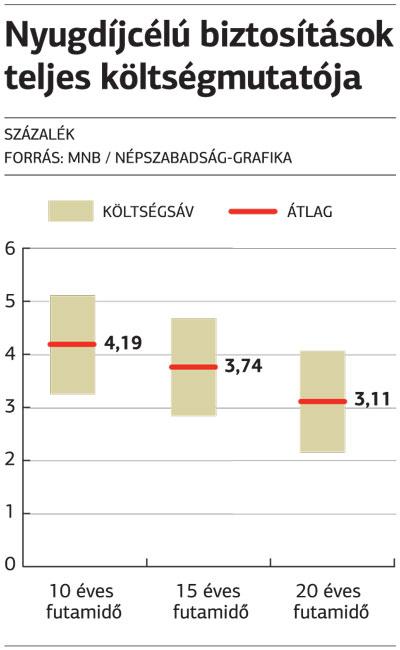

A befizetett összeg húsz százaléka lehet legfeljebb az igénybe vehető adókedvezmény, maximum 130 ezer forintig. Ezt nem lehet elkölteni, automatikusan – a többi, hasonló kedvezményhez hasonlóan – a megtakarítást fogja gyarapítani. Az új jegybanki ajánlás jelentősen csökkentette a biztosítások költségét. Az MNB a tíz-, a tizenöt és a húszéves futamidejű biztosítások teljes költségmutatójában plafont húzott, s ettől csak indokolt esetben lehet eltérni. A társaságok júliustól átalakították termékpalettáikat, s csak elvétve akad az ajánlásnál magasabb költségű termék.

A CIG ajánl ilyet, ám azt is csak ideiglenesen, július folyamán lekerülnek a termékpalettáról. A Magyar Biztosítók Szövetsége honlapján legyűjtött, nyugdíjbiztosításokat tartalmazó táblázat alapján az átlagos költségmutató jelenleg 3,68 százalék. Ezen belül a klasszikus biztosítások díja alacsonyabb, a vegyes, tipikusan befektetési egységekhez kötött biztosításoké magasabb – utóbbiaknak mind a hozama, mind a kockázata is nagyobb.

Hogy egy ügyfél milyen biztosítást választ, a maga döntése, a biztosítók tanácsadói, illetve az értékesítési ügynökök megfelelő tájékoztatása mellett – az értékesítés minőségét is vizsgálja majd az MNB, s az az ügynök, aki magas jutalékú, de az ügyfélnek nem való biztosítást ad el, akár el is búcsúzhat az engedélyétől. A tapasztalatok azt mutatják, hogy az ügyfelek nem szívesen vállalnak nagy kockázatot, s ez a klaszszikus termékek felé billenti a mérleget – elvileg. Eddig ugyanis nem ezek viszik a prímet, hanem a drága és magas kockázatú unit-linked termékek. Kérdés, mennyire lesznek most konzervatívok az ügynökök és tanácsadók.

A nyugdíjbiztosítás egyelőre a legbiztosabb öngondoskodási formák közé tartozik, vagyis aki ilyet köt, annak valóban lesz valamije az állami nyugdíj mellett is. A biztosítás lényegi eleme ugyanis, hogy ahhoz csak rokkantság, nyugdíjba vonulás vagy – a hozzátartozók számára – halál esetén lehet hozzájutni, vagyis attól még nem lehet felvenni az összeget, hogy lejár a szerződés. Ez ugyanakkor kötöttség is, amit vagy vállal az ügyfél, vagy nem. Bár az olyan hírek, mint a gyerekszámhoz kötött nyugdíj vagy a befagyasztott szociális kiadások ötlete egy gazdaságkutató társaság vezérétől, arra sarkallhatják az embereket, hogy ne nagyon számítsanak kiemelkedő nyugdíjra. Ha pedig így van, nem árt lépni.

A nyugdíjbiztosítás egyelőre a legbiztosabb öngondoskodási formák közé tartozik, vagyis aki ilyet köt, annak valóban lesz valamije az állami nyugdíj mellett is. A biztosítás lényegi eleme ugyanis, hogy ahhoz csak rokkantság, nyugdíjba vonulás vagy – a hozzátartozók számára – halál esetén lehet hozzájutni, vagyis attól még nem lehet felvenni az összeget, hogy lejár a szerződés. Ez ugyanakkor kötöttség is, amit vagy vállal az ügyfél, vagy nem. Bár az olyan hírek, mint a gyerekszámhoz kötött nyugdíj vagy a befagyasztott szociális kiadások ötlete egy gazdaságkutató társaság vezérétől, arra sarkallhatják az embereket, hogy ne nagyon számítsanak kiemelkedő nyugdíjra. Ha pedig így van, nem árt lépni.